Сразу предупреждаю, что значения в деньгах по данной моей инвестиции в акции Акрона я не раскрываю. Количество акций тоже не указываю. Там получилось по-взрослому. Не хочу вызывать зависть и прочие негативные эмоции у читателей. Поэтому привожу расчёты прибылей исключительно в процентах.

Сразу предупреждаю, что значения в деньгах по данной моей инвестиции в акции Акрона я не раскрываю. Количество акций тоже не указываю. Там получилось по-взрослому. Не хочу вызывать зависть и прочие негативные эмоции у читателей. Поэтому привожу расчёты прибылей исключительно в процентах.

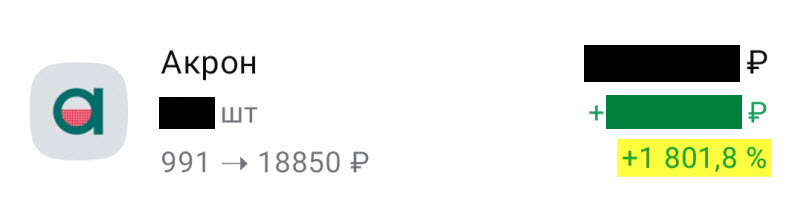

Акции Акрона: хронология закупа. Средневзвешенная цена покупки — 991 рубль за акцию.

Я всегда считал перспективными инвестиции в производителей удобрений, потому что без минеральных удобрений невозможно эффективное ведение современного сельского хозяйства. А едоков на нашей планете с каждой минутой всё прибавляется. До захода в позицию по акциям Акрона я в разное время был акционером Уралкалия (вышел в убыток) и Фосагро (вышел с хорошей прибылью). К Акрону я присматривался, изучал финансовую отчётность этой компании. В первой половине 2013 года я прикупил 20 акций Акрона в мой инвест-портфель «Солянка», чтобы было интереснее отслеживать новости по этому производителю удобрений. Летом 2013 я докупил ещё 40 акций Акрона. Уже тогда было понятно, что Акрон — это наиболее эффективный производитель удобрений в России. По крайней мере, среди тех немногих компаний химической промышленности, у которых был листинг акций на Мосбирже. Справедливую цену акций Акрона в 2013 году я оценивал приблизительно в диапазоне от 1600 до 1800 рублей за штуку.

В октябре 2013 года так совпало, что, во-первых, у меня в одном из двух тогда бывших в наличии инвест-портфелей российских акций образовался кэш где-то на треть от объема портфеля. Во-вторых, случилась непонятная коррекция котировок акций Акрона с походом вниз до 900 рублей за штуку без какого-либо снижения всего рынка. Также было ясно, что ни на чём фундаментально не основывалась та просадка котировок акций Акрона. И я сделал закуп акций Акрона на всю котлету имевшегося на брокерском счету кэша в два этапа: 22 октября 2013 и 30 октября 2013. Я рассчитывал на быстрое удвоение позиции. Покупку я делал полностью осознанно.

Хронология закупа:

- 23.01.2013 — покупка 15 акций Акрона по 1499,1 руб.;

- 22.05.2013 — докуп 5 акций по 1299 руб.;

- 26.08.2013 — докуп 40 акций Акрона по 1008,9 руб.;

- 22.10.2013 — более «взрослый» докуп (29,55% от общего количества акций в совокупной будущей позиции);

- 30.10.2013 — основной закуп акциями Акрона (56,82% от общего количества акций).

Средневзвешенная цена моей покупки акций Акрона — 991 рубль за штуку. Минимальная цена покупки — 905 рублей за штуку. Закуп акций делал небольшими порциями ради усреднения без наивных надежд, что мне повезёт поймать дно.

Акции Акрона: фиксация прибыли по позиции в январе 2024. Средневзвешенная цена продажи — 18809,44 рублей за акцию.

Я начал продавать акции Акрона, фиксируя душевную прибыль, в первый же торговый день 2024 года на Московской бирже. То есть 3-го января 2024. Я выставил лимитную заявку на продажу на красивом уровне в 18888 рублей за акцию. Обнаружил в процессе, что в стакане Акрона наблюдается очень малая ликвидность при отсутствии маркетмейкера. Одно из объяснений низкой ликвидности, очевидно, было связано с тем, что существенная часть биржевых игроков еще не пришла в себя, продолжая праздновать Новый год. Другое объяснение заключалось в том, что free-float акций Акрона значительно уменьшился после buyback (обратного выкупа акций) в 2021 году. Казначейские акции Акрона позднее были погашены. В результате, в биржевом стакане остались три калеки, наторговывающие за нормальный торговый день 2-3 тысячи акций. В таких условиях выйти из более-менее значительной для частного инвестора позиции, не продавив котировки на 5-6% вниз, можно было лишь, продавая акции Акрона несколько недель маленькими порциями ежедневно. Мне очень некомфортно было чувствовать себя в таком своеобразном капкане низкой ликвидности. Хотя у самой компании в данный момент капитализация составляет 693 млрд рублей ($7,86 млрд). Теперь я буду всячески избегать залезания в низколиквидные истории.

Средневзвешенная цена моей продажи акций Акрона — 18809,44 рублей за штуку. Максимальная цена продажи — 18888 рублей за штуку. Минимальная цена продажи — 18706 рублей за штуку. Пришлось чуть-чуть снизить цену, чтобы не ждать продажи оставшихся акций до конца января 2024. Срок выхода из позиции: 03.01.2024 — 10.01.2024. Общий срок владения акциями Акрона: 10 лет и 2 месяца.

Акции Акрона: полученные дивиденды за 10 лет владения

Только за счёт дивидендов моя инвестиция в акции Акрона в номинальных рублях окупилась, 2,7 раза! Если точнее, то дивидендами от Акрона я получил за 10 лет и 2 месяца в качестве акционера этого производителя минеральных удобрений +274,22% от вложенных средств. Это уже за вычетом уплаченных налогов на дивиденды.

В долларах США, рассчитанных по курсу ЦБ РФ на дату каждой конкретной выплаты дивидендов (вернее, на дату зачисления средств на мой банковский счёт), несмотря на кратную девальвацию рубля в 2014 году и начало очередной девальвации во время СВО, у меня вышло +136,06% дополнительной прибыли в долларах только за счёт полученных дивидендов. То есть мне получилось отбить долларовую инфляцию за время владения акциями Акрона 4,4 раза только за счёт полученных дивидендов. Источник: US Inflation Calculator дает 30,8% инфляции по доллару США за этот период.

Причём в конце 2000-ых годов и в начале 2010-ых годов акции Акрона не считались дивидендными. И вообще, тогда мало кто принимал дивиденды по акциям всерьёз. Скорее, они воспринимались как вишенка к тортику. По российским акциям тогда выплачивались откровенно небольшие дивиденды (2-3% годовой доходности, редко до 5%) при инфляции в 10-12% в год. Тогда объемы торгов на бирже обеспечивались 150-200 тысячами мелких спекулянтов. А частными инвесторами на РФР был я и ещё тот парень. Я утрирую, конечно! Но, когда я гордо заявлял на трейдерских форумах, что я — инвестор, на меня накидывалась озлобленная толпа трейдеров, которые с пеной у рта пытались доказать мне, что я обычный спекулянт, который всего лишь неудачно зашёл в позу и пересиживает убытки. Это уже намного позже появилась Лариса Морозова, бабушка-инвестор, которая успешно популяризировала среди широких масс населения инвестиции в дивидендные акции на российском фондовом рынке. Лично я столкнулся с раскладом, при котором по акциям выплачивались 80-100% и более процентов дивидендной доходности в год, когда вложился в энергосбыты ТНС Энерго после рыночного обвала во время финансового кризиса 2008 года, летом 2009-го. Там получился восьмикратник за три года (префы Ярославской сбытовой — после переименования стала ТНС энерго Ярославль) с учётом полученных дивидендов. И я тогда удивленно сказал себе по поводу невиданной ранее щедрости дивидендов: «Ни хера себе! А так можно было?». Кстати, тогда — в 2011 году, — я впервые прилетел по пакетному туру в Таиланд и быстро смекнул, что технически смогу там жить неограниченно долго на получаемые дивиденды, кайфуя на пляже в тропиках на берегу тёплого моря. Тысячи долларов в месяц молодому мужчине без семьи, без вредных привычек, не особо злоупотребляющему любовью продажных женщин, вполне хватало на поддержание качества жизни, недоступного в России при гораздо более масштабных затратах.

Вообщем, в первые годы владения по акциям Акрона ежегодно выплачивались небольшие дивиденды. По мере увеличения производительности активов и общей эффективности управления компанией росли её прибыли. И дивиденды становились всё более щедрыми. Рекордная выплата дивидендов Акрона составила 720 рублей на акцию за 9 месяцев 2021. Эти промежуточные дивиденды показали доходность в 72,65% на изначально вложенные мною в данную инвестицию средства. Недурно? Однако, после начала войны прилетели санкции, платежи по SWIFT в долларах и евро фактически перестали ходить из РФ. Стало понятно, что до конца СВО не стоит ожидать дивидендов от Акрона.

Реинвестированные дивиденды и вложения в мои хотелки

Бо́льшую часть полученных от Акрона дивидендов я реинвестировал. Как показала практика, что-то реинвестировал удачно, реже — посредственно. Ме́ньшую часть полученных от Акрона дивидендов потратил на себя, на мои личные хотелки. Я же не Кощей, который над златом чахнет. Для меня неприемлемо проедание капитала, и бо́льшую часть дивидендов я стараюсь дисциплинированно реинвестировать. Меньшую часть дивидендов я обычно направляю на улучшение качества жизни моего и моих близких. Новые вещи, статустные игрушки меня интересуют мало. А вот во впечатления я вкладываюсь с большим энтузиазмом. Люблю путешествовать! На дивиденды от Акрона я посетил по пакетному туру Каталонию в Испании (с заездом в Андорру), профинансировал поездки в Румынию и Турцию с целью развеяться. Особенно крутым приключением стала моя большая поездка по Европе длительностью в полтора месяца на дивиденды от Акрона и других эмитентов. Было это в сентябре-октябре 2015 года. Воспоминания и фоточки из того путешествия меня радуют до сих пор. Маршрут был следующий: Испания — Португалия — Франция — Бельгия — Нидерланды — Германия — Польша — Литва — Латвия — Литва — Калининград — европейская часть России. В процессе я общался с интересными людьми, посещал музеи, средневековые замки, национальные парки, купался в Средиземном море, гулял вдоль берега Балтийского моря. В душевной кампании с латиносами (я говорю по-испански на базовом уровне помимо хорошего уровня владения английским языком) мы двигались по Парижу, включая посещение Лувра и Версаля. На три недели я подзавис на юге Франции. Сначала дней пять я провёл в городе Авиньон (региона Прованс — Альпы — Лазурный Берег), даже доехал на электропоезде до Марселя. Потом волею судеб меня забросило в сельскую местность в департаменте Аверон региона Окситания, вблизи с городком Вильфранш-де-Руэрг. Мне реально снесло голову от жизни во французской деревне. Это нужно прочувствовать! Интеллектуально, на уровне идеи, это сложно объяснимо. Вот несколько фоточек оттуда для передачи настроения тех мест:

Вид из Château de Belcastel на французскую деревушку внизу:

Акции Акрона: расчет прибыли от инвестиции

Общая прибыль (в долларах США) = 561,49% (рост котировок) + 136,02% (дивиденды) = +697,51% или почти 7X несмотря на значительную девальвацию российского рубля.

В расчётах выше налоги с дивидендов уже выплачены, а вот налог на прирост капитала (российский НДФЛ в размере 13%) ещё будет удержан с моего брокерского счёта в январе 2025 года.

Акции Акрона: причины продажи

От более важных и хронологически близких причин к менее важным и далёким по времени:

- нет выплат дивидендов с начала СВО и они даже не планируются;

- ожидание значительной девальвации рубля после «выборов» Путина весной 2024 года;

- ожидание масштабного передела собственности в России под лозунгом национализации с последующей передачей в руки «правильных пацанов» из лояльных кланов военных и чекистов в ущерб олигархам из 90-ых.

2021 год был суперуспешным для производителей азотных удобрений из-за аномального взлёта цен на природный газ в Европе. Я радостно потирал руки, ожидая в 2022 году получение рекордных дивидендов от Акрона в размере от 1100 до 1500 рублей на акцию. По факту же, последние дивиденды в размере 240 рублей на акцию были получены 22.03.2022. Они были объявлены до войны. Потом мажоритарный акционер Акрона Вячеслав Кантор, постоянно живущий в Лондоне олигарх еврейского происхождения и имеющий гражданства РФ, Израиля и Великобритании, попал под санкции ЕС и Великобритании. Ему пришлось летом 2022 передать 45,1% акций компании в управление менеджменту, чтобы бизнес не пострадал от наложенных на Вячеслава Моше Кантора персональных санкций, снизив формально долю в УК ниже контрольной. Реально Кантору принадллежит около 94% акций Акрона. Оставшийся под контролем олигарха пакет акций оформлен на его люксембургскую компанию Redbrick Investments S.à r.l. В Люксембург не дойдут дивиденды из России, поэтому Вячеслав Кантор, видимо, решил подождать до прояснения ситуации. Очевидно, что выплат дивидендов от Акрона не стоит ждать до конца СВО и снятия хотя бы части санкций. Мою гипотезу подтвердили в службе взаимодействия с инвесторами (Investor Relations) Акрона. Коротко: дивидендов не будет, а щедрые прибыли реинвестируются в бизнес Акрона, что якобы рано или поздно трансформируется в рост капитализации. И терпеливые миноритарии выиграют за счёт роста котировок акций. Вот скриншот email’а с ответом на мой вопрос.

Теперь по поводу передела собственности. До отжатия Крыма в 2014 году Путин был хоть и не своим, но более-менее рукопожатным политиком на Западе. Тогда ему было выгодно поддерживать видимость законности, необходимую для привлечения западных прямых инвестиций и технологий. Потом пошли косметические санкции за Крым и войну на Донбассе. После признания Путина военным преступником, он стал токсичным, как и вся верхушка режима. Их жизненные стратегии временщиков, наслаждающихся жизнью на Западе на украденные и выведенные из России миллиарды долларов, — поломаны вдребезги. Им уже нет смысла имитировать уважение к частной собственности и правам человека внутри России. Они жили и живут по понятиям. Как только уходит в той или иной форме Путин, который, становясь преемником Ельцина, обещал не трогать ельцинских олигархов и не устраивать пересмотр итогов приватизации (грабительских залоговых аукционов) 90-ых годов, то начинается грызня силовых кланов за лакомые куски российской экономики. Например, клан Патрушевых не связан никакими обязательствами перед Вагитом Алекперовым. Почему бы Дмитрию Патрушеву не отжать для себя контрольный пакет в Лукойле? Кто ему может помешать? Международные суды? Срать они хотели на решения международных судей. Нет больше необходимости изображать из себя цивилизованную страну, когда ты превратил её в Иран или КНДР. Естественно, что когда пауки в банке жрут друг друга, то самые слабые оказываются жертвами. Олигархи 90-ых в текущих условиях превратятся в еду для голодных чекистов и прочих генералов-героев СВО. Их активы будут национализированы, а потом переданы в кормление «правильным пацанам».

90-ые годы в России были временем больших возможностей для умных людей, готовых рискнуть по-крупному. Да, многих постреляли бандиты. Но были и немногочисленные «ошибки выжившего». В этом плане интересна история приватизации Акрона (в СССР предприятие называлось Новгородское производственное объединение «Азот»), когда 40-летний еврейский предприниматель с научным бэкграундом Вячеслав Кантор, оказавшись в нужном месте в нужное время с сотнями килограмм ваучеров и рискнув по-крупному, перехитрил в ходе чекового аукциона за долю в советском заводе его красных директоров, желавших по-тихому забрать предприятие себе. Сейчас пошёл тренд в противоположную сторону — это «90-ые наоборот» по меткому выражению экономиста Игоря Владимировича Липсица. Например, Дима Патрушев, судя по его выступлениям на телевидении, полный дебил, зато его влиятельный папа выстраивает сынку головокружительную карьеру в высшей иерархии российского государства. А умные и талантливые российские граждане вынуждены в это время массово эмигрировать из страны. Потому что понимают, что у России нет будущего.

Акции Акрона: налоги (НДФЛ). Льгота на долгосрочное владение ценными бумагами (ЛДВ).

К сожалению, в моём случае невозможно получить льготу на долгосрочное владение ценными бумагами (ЛДВ) для прибыли от инвестиции в акции Акрона. Из п.1 и 2 статьи 219.1 НК РФ (Налогового кодекса) следует, что срок покупки ценных бумаг для получения ЛДВ должен быть не ранее 1 января 2014 года. Я покупал основную часть акций Акрона в октябре 2013 года, поэтому, к сожалению, я пролетаю мимо. НДФЛ с прибыльной инвестиции придется заплатить увесистый. Буду пробовать сальдировать в течение 2024 года полученную прибыль с фиксацией бумажных убытков ради уменьшения налогооблагаемой базы. Правда, в данный момент у меня нет убыточных позиций даже с символическими бумажными убытками. Значит, сидя в золотых БПИФах, буду надеяться на существенную девальвацию нашей национальной валюты. Которая неизбежна при текущих раскладах. Тогда золото отобьет девальвацию, увеличив капитал. Плюс, налоги я оплачу уже девальвированными рублями.

Мало кто любит платить налоги. Однако, в случае с НДФЛ, эти налоги идут в местные бюджеты. Это значит, что мои налоги пойдут в казну города-миллионника, где я прописан. Затем эти денежки наш заднеприводный мэр и его ЛГБТ-друзья с большим удовольствием эффективно освоят на обустройстве территорий (улиц, парков, скверов) города, обеспечив себе шикарные откаты. С другой стороны, мои налоги не пойдут на производство ракет и снарядов, падающих на мирные города Украины в этой никому, кроме нескольких охреневших от безнаказанности дедов-совкодрочеров из Кремля, не нужной войне. И осознание этого факта меня радует.

Дальнейшие планы. Золото. Уход с российского фондового рынка в Азию.

Весь полученный кэш я вложил в золотые БПИФы Альфа Капитал и Тинькофф. Посижу в золоте с полгода-год. Хуже не будет. На момент написания этой статьи, бумажное золото составляет 97,75% от всех активов в моем инвест-портфеле «Солянка». Справедливости ради, нужно отметить, что часть этих золотых БПИФов я покупал ещё раньше — в первые дни войны в феврале 2022-го. Они, кстати, показывают в текущем моменте прибыль в размере +25%, что по нашим неспокойным временам, я считаю, очень скромно. Я думаю, что потенциал дальнейшей девальвации рубля весьма велик. Я делаю ставку на скачок девальвации российского рубля после очередных «выборов» Путина. Тогда же российские власти могут пойти на очередное увеличение налогов, а также проведение второй волны мобилизации после инаугурации узурпатора в мае 2024. Что дополнительно к недавно повышенной до 16% ставки рефинансирования ЦБ РФ негативно скажется на всей российской экономике. Рассчитываю я где-то на 30% ослабления рубля к твёрдым валютам до конца 2024 года. Но не исключаю более масштабную девальвацию, например, до 150 рублей за доллар США. Параллельно жду либо продолжения сползания азиатских акций вниз на коррекции, либо масштабного рыночного обвала в Азии. Китайская экономика с её пузырями в этом плане представляет собой в начале 2024 года подобие тикающей бомбы, которая вот-вот рванёт, накрыв кризисом финансовые рынки сопредельных государств. Я присмотрел кое-что интересное для покупок на тайском фондовом рынке. Цены уже сейчас приятные, а экономика в порядке. В Юго-Восточной Азии ожидается устойчивый экономический рост в следующие несколько десятилетий, в отличие от России, куда инвестировать становится просто опасно. Причём, можно не сомневаться, что российский фондовый рынок будет бурлить, как и его иранский собрат. Людям просто некуда бежать, чтобы сохранить свои сбережения от инфляции. Вкладываться в недвижимость — не факт, что это будет прибыльно при падающей экономике. Как показал опыт девальвации 2014 года, не все российские акции отбили её. Да, акции Акрона отбили, но не сразу: за 2-3 последующих года. Акции других экспортёров тоже неплохо себя показали. Теперь взглянём на график акций ВТБ или Русгидро и пустим скупую слезу…

Идея в 2024 году инвестировать в российские дивидендные акции не является разумной. Ну, сколько можно ожидать дивидендной доходностью? В лучшем случае, 10-13% годовых. В рекламе выше, например, банк ВТБ предлагает депозиты под 16% в год. Есть ещё фонды ликвидности (БПИФы денежного рынка) LQDT, AKMM, SBMM, TMON на Мосбирже с примерно такой же доходностью. Полезно иметь представление о реальной рублевой инфляции, которая за 2023 год оказалась в несколько раз выше, чем 7,42% по оценке Росстата.

Акции Сбера, возможно, неплохо покажут себя во времена девальвационных скачек и высокой инфляции. Но вот девальвационные сверхприбыли российских экспортёров власти гарантированно подстригут на нужды СВО. Там миноритарным акционерам может не перепасть никаких щедрых прибылей.

Лично я не верю в Россию, не верю в многонациональный российский народ и откровенно презираю преступный путинский режим. Я не хочу инвестировать в российские ценные бумаги. Эти инвестиции рискуют сгореть в огне инфляции очень быстро.

В российских реалиях сложно не только преумножить, но даже и сохранить свой капитал. Слишком часто меняются правила игры. Слишком много нерыночных рисков. Государство, в целом, не работает в интересах граждан, а его ресурсы идут на обогащение небольшой группы обремененных фантомными болями от распада СССР престарелых чекистов и путинских дружков плюс на содержание их обслуги. По состоянию на 2024 год, в РФ полностью сложилась экстрактивная система. Политически это жёсткий персоналистский авторитарный режим фашистского типа (как Испания при Франсиско Франко, Португалия при Антониу ди Салазаре, Италия при Бенито Муссолини). Здесь подавляется предпринимательская инициатива, нет сменяемости власти, нет обратной связи, нет де факто гарантий частной собственности, права миноритарных акционеров — это фикция. Без радикальнейшей смены политического режима в государстве экономика РФ будет загинаться под жесточайшими международными санкциями, в условиях автаркии, с хреновой демографией. Россию ожидает в следующие десятилетия обнищание населения, технологическая отсталость и роль сырьевого придатка Китая. Это пока незаметно, но накопительный эффект санкций огромен. По мере декарбонизации, увеличения энергоэффективности, бума возобновляемой энергетики и быстрого роста количества электромобилей спрос в мире на главный экспортный товар России — углеводороды, — будет снижаться. Соответственно, цены на нефть будут низкими, ниже себестоимости ее добычи в Западной Сибири. Но если в Саудовской Аравии себестоимость 1 барреля нефти с учётом погрузки в танкер составляет сейчас около $10-12, то для 1 барреля российской нефти аналогичный показатель находится в районе $46. Уход из России западных нефтесервисных компаний лишь ускорит падение объёмов добычи нефти и газа. Вообщем, ни одного хорошего сценария развития ситуации в грядущие полвека для России и ее населения не просматривается в принципе.